疫情防控免增值税,如何进行开票与申报?

根据《关于支持新型冠状病毒感染的肺炎疫情防控有关税收政策的公告》(财政部 税务总局公告2020年第8号)的规定,纳税人运输疫情防控重点保障物资取得的收入,以及提供公共交通运输服务、生活服务,以及为居民提供必需生活物资快递收派服务取得的收入,免征增值税。2020年2月14日,总局线上访谈中,林枫副司长对相关问题进行了明确:

提问:我公司是一家度假酒店,提供住宿餐饮服务,按照《财政部 税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关税收政策的公告》(2020年第8号)的规定可以享受免征增值税,但我公司已开具了增值税专用发票,不能及时红冲,应如何申报?

林枫副司长:若你公司在2月份未能及时开具对应红字发票,根据《国家税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关税收征收管理事项的公告》(2020年第4号)第三条第二款规定,你公司在办理2020年2月属期增值税纳税申报时,可在《增值税纳税申报表附列资料(一)》 征税项目“未开具发票”相关栏次,填报冲减1月增值税专用发票对应的负数销售额和销项税额,在增值税纳税申报表免税栏次和《增值税减免税申报明细表》对应栏次,填报免税销售额等项目。在后期补开增值税红字发票和普通发票后,进行对应属期增值税纳税申报时,红字发票销售额和销项税额、普通发票免税销售额和免税额不应重复计入。需要提醒的是,对应红字发票应当于相关免征增值税政策执行到期后1个月内完成开具。

根据《关于支持新型冠状病毒感染的肺炎疫情防控有关税收征收管理事项的公告》(国家税务总局公告2020年第4号),纳税人按照8号公告和《财政部 税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关捐赠税收政策的公告》(2020年第9号,以下简称“9号公告”)有关规定享受免征增值税、消费税优惠的,可自主进行免税申报,无需办理有关免税备案手续,但应将相关证明材料留存备查。适用免税政策的纳税人在办理增值税纳税申报时,应当填写增值税纳税申报表及《增值税减免税申报明细表》相应栏次。

在享受免税政策的情况下,如何进行开票和纳税申报?我们对几种可能出现的情形进行了总结,可能出现的情况如下:

一、已开具增值税专用发票

假设该酒店在1月取得了住宿服务含税收入106元,且已经开具的增值税专用发票,并按规定进行了纳税申报,按照总局在线访谈的内容明确,在2月征期申报时,可在《增值税纳税申报表附列资料(一)》 征税项目“未开具发票”相关栏次,填报冲减1月增值税专用发票对应的负数销售额和销项税额,在增值税纳税申报表免税栏次和《增值税减免税申报明细表》对应栏次,填报免税销售额等项目。

假设该酒店1月取得未取得其他收入,则《增值税纳税申报表附列资料(一)》的填报方式如下:

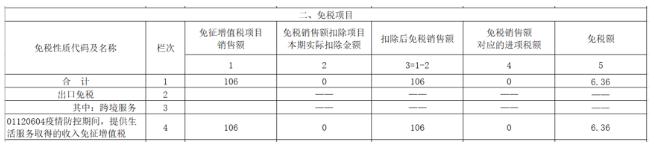

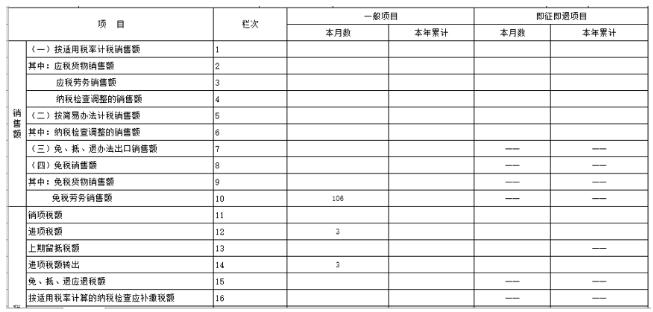

《增值税减免税申报明细表》的填报方式如下:

假设该酒店在2月按照有关规定,开具了红字增值税专用发票,并补开了免税发票,2月取得住宿服务收入106元,购进酒店用品支出53元,取得增值税专用发票注明税额为3元,且选择适用免税政策。

在3月申报期内,填写《增值税纳税申报表附列资料(一)》时,将免税收入填入相应栏次:

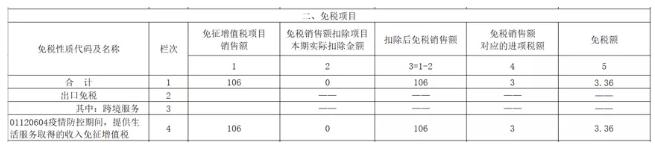

填写《增值税减免税申报明细表》时,应将收入106元填入“免征增值税项目销售额”中,同时填写免税销售额对应的进项税额3元,“免税额”一栏填写3.36元(系统自动计算)。填写后的表样如下:

在这种情况下选择适用免税政策,有如下几个问题需要注意:

1.票表比对不符须及时处理

在上述处理方式下,《增值税纳税申报表附列资料(一)》中“未开具发票”相关栏次出现了负数,可能出现票表比对不符的情况,此时纳税人应及时进行处理,如网上申辩或者大厅手工解决,或者取消比对等等,否则将影响后期的发票开具。

2.应按照规定期限补开红字发票与免税发票

按照总局在线访谈的明确,在未能及时开具红字增值税专用发票的情况下,可先按照上述方法进行申报,在后期补开增值税红字发票和普通发票后,进行对应属期增值税纳税申报时,红字发票销售额和销项税额、普通发票免税销售额和免税额不应重复计入。对应红字发票应当于相关免征增值税政策执行到期后1个月内完成开具。

3.需与购买方提前沟通

若购买方取得增值税专用发票且已经认证抵扣,根据《国家税务总局关于红字增值税发票开具有关问题的公告》(国家税务总局公告2016年第47号)规定,购买方取得专用发票已用于申报抵扣的,购买方可在增值税发票管理新系统中填开并上传《开具红字增值税专用发票信息表》。由于开具红字发票将导致购买方取得的进项税额无法抵扣,产生一定的损失,因此,销售方需提前与购买方沟通,若购买方同意开具红字发票,才可以选择上述方式进行处理,否则无法开具红字发票。

在购买方同意开具红字发票,且要求降价的情形下,销售方需综合考虑免税与进项税转出对自身税收利益的影响,合理选择处理方式。

二、已开具征税增值税普通发票

对于酒店已经开具征税增值税普通发票的情形,原则上需要按照已开具增值税专用发票的方式进行处理,开具红字发票并补开免税发票,同时按照规定填写申报表的相关栏次。由于购买方取得征税普通发票无法进行进项抵扣,销售方适用免税不影响增值税的抵扣链条,建议在疫情防控特殊时期,不再对原发票进行收回、红冲和重新开具免税发票,以减少纳税人负担,降低税收优惠政策的享受难度。

综合对以上几种情形的分析,建议适用免税政策的纳税人对自身情况进行分析,正确适用免税优惠,及时准确进行发票开具与纳税申报操作,避免产生税务风险。

课程推荐

- 初级会计职称特色班

- 初级会计职称精品班

- 初级会计职称实验班

| 课程班次 | 课程介绍 | 价格 | 购买 |

|---|---|---|---|

| 特色班 | 班次特色 |

290元/一门 580元/两门 |

购买 |

- 初级会计职称机考模拟系统综合版

您现在的位置:

您现在的位置: